こんにちは、田中です。

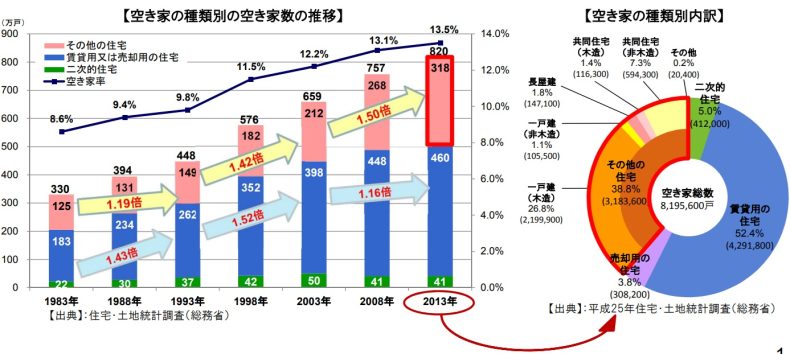

近年、日本では人の住まない「空き家」が増加の一途をたどっています。住宅・土地統計調査(総務省)によれば、空き家の総数は、この20年で1.8倍(448万戸→820万戸)に増加しているとのことです。

「空き家」は、老朽化すると危険ですし、土地の有効活用という点からも、国として放っておくわけにはいかず、空き家売却を促進するため「空き家売却時の3,000万円の特別控除の特例」という制度が新設されました。ただし、実務上、要件が非常に複雑で、かつ適用できるケースが限定されているところはありますが、利用できる場合は是非とも利用したい制度です。

1. 空き家特例とは

相続で引き継いだ土地建物を、①取り壊して更地にして売却 or ②建物をリフォームして売却する場合、譲渡所得から3000万円控除できる制度です。

メリット

デメリット

(1)家屋と敷地をセットで相続した場合のみ

この特例は、家屋と敷地を「セットで相続取得した相続人だけ」が利用できます。

家屋と敷地を、別々の相続人が取得した場合は、適用できません。

(2)マンションや区分所有2世帯住宅は対象外

区分所有建物(マンション等)は対象外となります。区分所有登記している2世帯住宅も×となります。

(3)建物取り壊し or 建物リフォーム必要

特例の対象となるものは、土地のみも可能ですし、土地建物両方も可能です。

ただし、当該制度は、空き家となり老朽化した家屋を減らしていくことことが制度趣旨となりますので、① 家屋を取り壊して土地を売却 or ② 取り壊さず、耐震基準を満たすリフォームをして土地建物を売却する場合のみとなります。

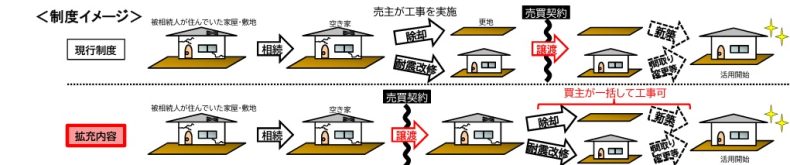

解体工事の時期に注意が必要です。売主は、引渡までに家屋を取り壊しておく必要があります。(=更地状態で引渡)したがって、例えば、古家つきで、家屋価額ゼロで引き渡す場合は、特例の適用はできません。また、土地を譲渡した後に、建物の取り壊しやリフォームをしても特例の適用が受けられない点にも注意しましょう。

ただ、こちらは、令和5年度税制改正で制度が拡充されました。令和6年1月1日以降の譲渡が対象ですが、譲渡後、譲渡の日の属する年の翌年2月15日までに当該建物の耐震改修工事又は取壊しを行った場合であっても本特例の適用を受けることができることになりました。しかし、拡充要件を満たすためには、譲渡後の買主の協力が不可欠となります。買主の協力を得られなかったことにより本特例を適用できない等のトラブルを防止する観点から、本特例に関する特約等を確認事項としています。

なお、拡充要件は「譲渡の時から譲渡の日の属する年の翌年2月15日までの間に当該家屋が耐震基準に適合することとなった場合」であるため、当該期間中に耐震改修工事の実施が必須となります。

2. 要件

空き家家屋の要件

譲渡価格・譲渡先

譲渡期間

3. 他の制度との併用

「居住用財産を譲渡した場合の3,000万円の特別控除の特例」とは併用可

マイホーム(居住用財産)を売ったときは、所有期間の長短に関係なく譲渡所得から最高3,000万円まで控除ができる特例です。

「相続財産を譲渡した場合の取得費の特例」とは併用不可、選択適用

相続または遺贈により取得した土地、建物、株式などの財産を、一定期間内に譲渡した場合に、相続税額のうち一定金額を譲渡資産の取得費に加算することができます。

「住宅ローン控除」とは併用可(空き家と別に自宅がある場合)

個人が住宅ローンなどを利用して、マイホームの新築、取得または増改築をし、自己の居住の用に供した場合で、一定の要件を満たすときは、その取得等にかかる住宅ローンの年末残高の合計額を基として計算した金額を、居住の用に供した年分以後の各年分の所得税額から控除するものです。

ご来店予約と、メールでのご質問もこちらから

不動産査定AIが即査定額をお答えします無料

※かんたんAI査定は物件データベースを元に自動で価格を計算し、ネットで瞬時に査定結果を表示させるシステムです。